平成27年1月1日の相続税制の改正等に伴い、相続に絡むご相談が増えておりますが、時価と相続税評価額を混同されているケースがございますので、ここで改めてご紹介させて頂きます。

☑ポイント

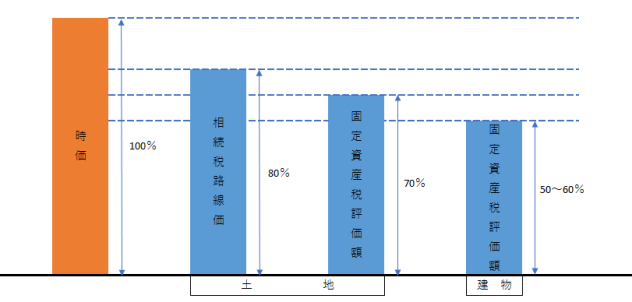

相続税の納税が必要な場合、相続の開始があったことを知った日から10カ月以内に相続税の申告と納税を行うことが必要となりますが、この申告及び納税額の査定は税理士が財産評価基本通達という全国統一のルールに基づき行います。ここで使用する相続税路線価は時価の80%の水準とされており(路線価方式の場合)、また、建物は固定資産税評価額で計算されますが、この固定資産税評価額は時価の50~60%(以下60%で計算)の水準とされています。

※路線価や建物の固定資産税評価額を用いて相続税評価額を求めますが、これらの数値を逆算(土地については路線価÷0.8、新築の建物は固定資産税評価額÷0.6)することでその物件の概ねの時価が把握できます。なお、課税明細書の土地の固定資産税評価額は時価の70%となっていますので、これを用いる場合には÷0.7となります。

なお、路線価図(これらは時価の80%の水準です)・財産評価基本通達は以下のサイトで閲覧可能です。

☑計算例

土地500万円、建物1,000万円、計1,500万円が時価である戸建住宅についての相続税評価額は、土地400万円(500万円×80%)、建物600万円(1,000万円×60%)、計1,000万円(時価の67%)で、相続税評価額は時価より500万円低く設定されていることなります。

アパートを所有しているケースでは、相続税評価上、土地は借地権割合×借家権割合、建物は借家権割合が控除されますが、例えば借地権割合50%の地域では(借家権割合は30%で全国統一)、土地は時価の68%(80%×85%(1-(50%×30%)))、建物は42%(60%×70%(1-30%))となり、土地2,000万円、建物5,000万円、計7,000万円が時価である物件の相続税評価額は土地1,360万円、建物2,100万円、計3,460万円(時価の49%)で、相続税評価額は時価より3,540万円低く設定されていることなります(賃貸割合を100%として計算しています。)。

☑鑑定評価のご活用例

あくまで相続税評価は大量評価で全国統一ルールに基づき査定されるもの(=概算的な評価)でありますので、個々の物件の個別性を適切に反映できているとはいえない場合もあり、物件によっては鑑定評価を取得すると結果が大きく異なることもあります。具体的には以下のような例です。

①土地が極端に不整形、無道路地であるケース等個別性が極めて強い物件

②建物は固定資産税評価額に基づくものですので、築古の鉄筋コンクリート造建物等で評価額が高止まりしている物件(固定資産評価額は耐用年数が過ぎていても20%の残価が生じます)

③収益性の劣る収益物件(相続税評価額の計算において収益性は考慮されません)

こうした物件については、極端な例では、鑑定評価額が相続税評価額を下回るケースもあり、相続税の申告において鑑定評価書を活用することで相続税の節税が可能なケースもでてきます(ただし、上記のとおり相続税評価額は時価よりも低く設定されているため、鑑定評価額がこれを下回るケースは限定されます)。

また、遺産分割協議や調停などの局面においては、適正な時価の把握が非常に重要となってきます。そのような局面においては、鑑定評価を取得することでその後の交渉がスムーズとなるだけでなく、裁判等においても鑑定評価書は有力な立証資料となりますので、鑑定評価を活用する意義は大きいといえます。

鑑定評価のご相談はお気軽にご連絡ください。